通媒网软文推广 我国养老金融体系的发展与银行的应对

发布日期:2024-07-14 09:51 点击次数:100来源:银行家杂志通媒网软文推广

养老金融作为“五篇大文章”的重要组成部分,是金融服务高质量发展的重要力量。目前我国养老金融体系已经基本形成,但在人口老龄化趋势下,仍存在养老金资产规模偏低、“三支柱”结构失衡,养老金融产品适配性不高、适老服务能力有待提升,养老产业融资渠道受限等问题。为做好养老金融大文章,建议银行机构发挥客户多、渠道广、产品丰富等优势,助力企业年金、个人养老金补短板,加强养老投资产品供给、完善养老咨询服务、优化适老金融服务,围绕重点区域、关键细分领域强化债权、股权、REITs等多渠道金融服务供给,为做好养老金融大文章作出更大贡献。

我国养老金融体系发展现状

目前,我国养老金融体系已经基本形成,养老金金融、养老服务金融和养老产业金融都得到明显发展,但也存在一定不足。

“三支柱”养老保障体系基本建成,但养老金资产规模偏低、发展结构失衡

2022年,我国“三支柱”总资产约为15.54万亿元,其中,第一支柱达到较高水平。截至2022年末,基本养老保险基金总资产达到9.87万亿元(含社会保障基金),占养老总资产比例超过60%(见表1);覆盖人口10.66亿人,参保率超过90%。第二支柱取得一定发展。企业年金和职业年金资产规模合计4.98万亿元,占养老总资产比例超过30%。其中,职业年金参保人数超过4300万人,占参保基本养老保险的机关事业单位人员比例超过80%;企业年金共有12.8万户企业、3010万人参加。第三支柱初步建立。个人养老金制度于2022年建立,截至2023年末,总资产仅有数千亿元,占养老资产比例不足5%;开户人数约5000万人,占参保基本养老保险人数的4.7%。

表1 我国与美国、日本“三支柱”发展情况比较

数据来源:人力资源和社会保障部等

数据来源:人力资源和社会保障部等

注:我国第一支柱中养老保险基金、全国社会保障基金规模分别为6.99万亿元、2.88万亿元。第二支柱中企业年金、职业年金规模分别为2.87万亿元、2.11万亿元。关于个人养老金,根据公开信息,2023年底开户数约为5000万人,假设每个账户达到缴费上限的1.2万元,保守估计得到第三支柱资产最高约为0.6万亿元。

但“三支柱”发展也存在一定问题:一是整体规模偏低。我国“三支柱”资产占GDP的比重约为12.82%,相比之下,美国、日本“三支柱”占GDP的比重分别达到136.13%、78.99%(见表1)。二是“三支柱”结构失衡。第一支柱承担压力过大,根据中国社会科学院发布的《中国养老金精算报告2019—2050》,据测算,若保持现有养老金结构不变,预计2035年城镇职工基本养老基金将面临枯竭;第二支柱中企业年金覆盖率偏低,参保企业、职工数量分别占全部企业、参保基本养老保险城镇职工数量的0.24%、5.98%①;第三支柱缴存力度不足,根据《中国养老金发展报告(2023)》,在2023年一季度开户的3000多万人中,仅有三成约900万人缴费。

养老储蓄产品较为丰富,但适配性不高

近年来,在政策推动和需求作用下,金融机构纷纷推出养老投资专属产品,为养老财富储蓄提供更加丰富多元的选择(见表2)。个人养老金制度建立后,政策面鼓励个人养老金账户投资各类养老金融产品②,截至2024年2月底,个人养老金信息管理服务平台上可投资产品共有741只,包括储蓄产品465只、理财产品23只、保险产品70只、基金产品183只。

表2 金融机构各类养老金融产品概况

养老财富储蓄的问题在于:金融产品适配性不高,对投资者的吸引力不强。根据《中国养老金发展报告(2023)》,截至2023年一季度末,个人养老金缴费资金中约40%以活期存款形式留存于账户,没有购买任何养老金融产品。

养老产业发展空间大,部分融资渠道受限

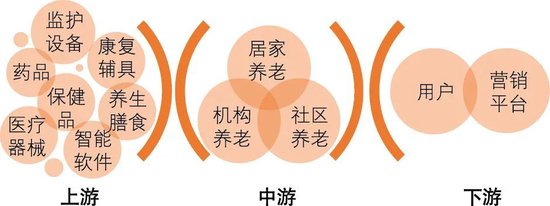

“十四五”规划强调,“构建居家社区机构相协调、医养康养相结合的养老服务体系”。近几年各部委陆续出台配套政策支持扩大养老产业供给,支持完善“三位一体”(社区、居家、机构)的老年护理服务网络,优化养老服务产业链(见图1)。

图1 养老产业链基本结构

图1 养老产业链基本结构

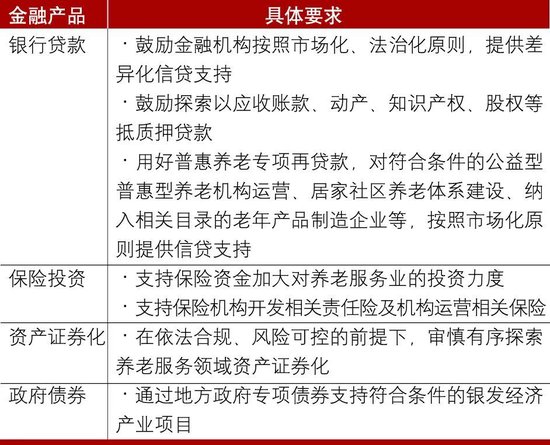

政策面鼓励金融机构以多种方式服务养老产业(见表3),金融机构也在积极探索。一是重资产项目。主要由大型险企投建养老社区,并配套医疗康养、老年娱乐等综合服务,解决高净值人群养老需求。二是轻资产项目。例如,银行系险企依托母行客群优势,引入外部养老服务机构打造“一站式”康养服务方案。

表3 政策面对金融支持养老产业发展的相关要求

资料来源:《“十四五”国家老龄事业发展和养老服务体系规划》《关于发展银发经济增进老年人福祉的意见》等。

资料来源:《“十四五”国家老龄事业发展和养老服务体系规划》《关于发展银发经济增进老年人福祉的意见》等。

但由于金融机构整体重视程度不够,加之政策、市场环境等客观因素限制,养老产业的部分融资渠道受限。其中,重资产项目资金需求大,但受房地产等外部政策影响,债权、股权等传统融资渠道受限,REITs渠道在政策层面则尚未打通。轻资产项目由于缺乏土地、房产等重资产抵押物,难以获得充分的债权支持;由于盈利依赖规模化发展,风险较高,股权投资围观者众、投入者少。

养老金融体系的发展方向

随着我国人口老龄化程度不断加深,养老金融需求将不断扩大。国家统计局数据显示,截至2023年末,中国60周岁及以上老年人口占比21.1%,65岁及以上占比15.4%。在不断增长的养老需求带动下,养老金融体系将迎来快速发展,对金融机构创新服务方式、提高服务能力提出要求。

养老金资产快速增长,企业年金、个人养老金加快补足短板

发达国家家庭财富中较大比例配置于养老金、寿险等长久期资产,其中养老金占比约为15%。相比之下,我国家庭不动产等实物资产占比约为56%,储蓄、资管、股票、保险等金融资产占比分别为20.1%、13.2%、2.8%、2.9%,养老金资产占比几近为0③。对照发达国家,我国家庭养老金资产占比低、增长空间大。通过对家庭财富增长率、养老金资产占比做合理假设,测算得到未来10年我国养老金规模将至少增长至30万亿—40万亿元,甚至可能达到百万亿级(见表4)。

表4 2035年家庭养老金资产规模测算(万亿元)

注:参考《Global Wealth Report 2023》,截至2022年底我国家庭总财富84.5万亿美元。

分“三支柱”看,第一支柱和职业年金覆盖率已经达到较高水平,未来将在现有基础上稳步增长。养老金资产的主要增长空间在企业年金和个人养老金,具体表现在以下几个方面。

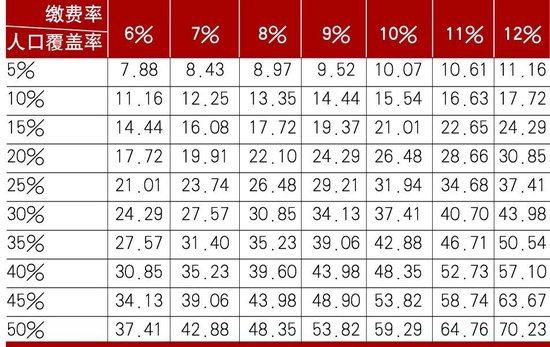

企业年金加快向大中型企业覆盖。美国、日本第二支柱的人口覆盖率分别约为50%、30%,我国企业年金人口覆盖率若达到30%,约需要4.2亿人参保④。通过对缴费率、人口覆盖率做合理假设,测算得到截至2035年的企业年金规模(见表5)。保守情景下,若年均缴费率达到10%、人口覆盖率达到15%,年金基金规模预计将达到21万亿元。

表5 截至2035年企业年金规模测算(万亿元)

注:1.据联合国人口署预测,2035年我国人口总量约为13.99亿人,人口总数波动不大,因此假设人口为14亿人。

2.根据《企业年金办法》,企业和职工个人合计缴费不超过本企业职工工资总额的12%。

3.2023年全国居民平均工资收入约为2.2万元,换算到就业人群的平均工资约为4.2万元,预计未来10年工资稳步增长,保守估计平均工资为5万元。

4.保守假设企业年金年化投资收益率为4%。

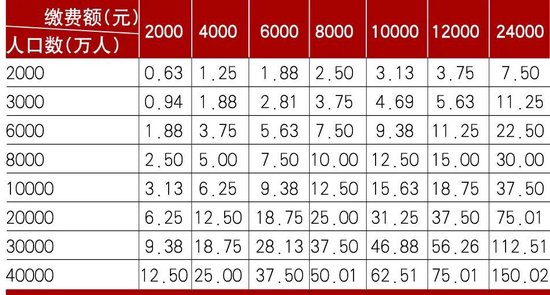

个人养老金加快向中高收入群体覆盖。根据《2023年中国养老金调查报告》调研,月收入5000元以上人群是购买主力。为了测算个人养老金的潜在客群,我们基于家庭金融调查数据库(CHFS),对全国居民收入分布进行分析,根据分析结果对缴费人数、年均缴费额做合理假设,测算得到截至2035年个人养老金规模(见表6)。保守情景下,若年均缴费额达到1.2万元、缴费人数达到1亿人,个人养老金规模预计达到18.75万亿元。

表6 截至2035年个人养老金规模测算(万亿元)

注:1.保守假设企业年金年化投资收益率为4%。

2.OECD国家第三支柱平均覆盖率为25%,基于我国人口数量,设置人口数最高的情景为4亿人。

养老财富储备需求呈多元化发展状态

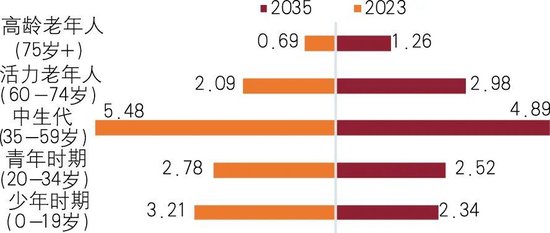

根据联合国人口署测算,2035年我国活力老年人、高龄老年人数分别为2.98亿人、1.26亿人,相比2023年增幅分别为42%、83%(见图2)。

图2 不同年龄阶段人群变化趋势(亿人) 数据来源:联合国人口署

图2 不同年龄阶段人群变化趋势(亿人) 数据来源:联合国人口署

老龄人口的增多带来更大的养老财富储备和消费需求,加之不同人群的特征逐渐分化,对金融产品和服务的需求逐渐向多元化发展,具体表现在以下几个方面。

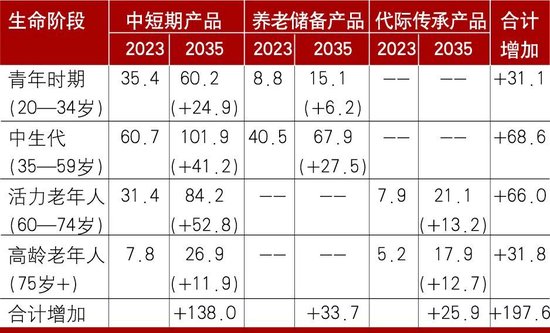

不同的金融产品需求。基于联合国人口署人口预测、CHFS等数据库,测算得到2023年、2035年不同年龄阶段的资产配置情况(见表7)。保守估计,当前对养老储备、代际传承产品需求约有60多万亿元,到2035年至少还将产生约60万亿元的增量需求。

表7 各年龄阶段对不同金融产品需求(万亿元)

数据来源:CHFS、《Global Wealth Report 2023》等

数据来源:CHFS、《Global Wealth Report 2023》等

注:1.根据《Global Wealth Report 2023》,当前我国家庭金融资产合计占比约为45%,假设2035年达到发达国家55%左右的水平。

2.将个人持有的金融产品分为中短期(存款、理财、证券等中短久期产品)、养老储备(特定养老储蓄、养老理财、养老目标基金、寿险等长久期产品)、代际传承(家族信托等)三类。

3.假设不同阶段个人对三类资产的配置比例不同,其中,青年时期对三类产品的配置比例分别为80%、20%、0;中生代配置比例分别为60%、40%、0;活力老年人配置比例分别为80%、0、20%;高龄老年人配置比例分别为60%、0、40%。在这一假设下,养老金资产占家庭资产的比重约为15%,相当于发达国家平均水平,部分验证了假设具备合理性。

4.假设家庭金融资产年平均增长率为4%。

综合财务规划需求。在一般金融产品之外,部分银发人群对养老咨询、遗产规划等智力服务存在迫切需求。在美国、英国等成熟市场,客户对于养老规划更加重视,受托、咨询等业务在市场价值中占比较高。贝恩咨询的调研也反映,可投资产超过1000万元的家庭,对养老规划的需求非常旺盛。

适老服务需求。养老财富积累和消费带来大量金融活动,将带动金融机构推进适老化改造,打造专属于老年人群的服务体系,更好满足备老、老年群体的投资、消费、资产传承等需求。银行机构作为综合金融服务提供商,适老金融服务是其重要发力方向,需要持续改进银发客群的金融服务体验,增进金融服务的便利度。

三大养老模式带动产业规模快速扩张,重点区域发展潜力突出

产业快速增长带动更大金融需求。基于日本老年群体消费结构⑤、CHFS数据库中老年人群消费数据等资料,估算得到银发人群在服装、食品、居住、交通、家庭设备与服务等领域消费比例,并按照居家、社区、机构三类养老模式⑥适当调整。在此基础上,按照50%和80%两类养老资产替代率⑦,测算得到2023年、2035年的养老产业规模(见表8):总体看,2023年的养老产业潜在规模约为4.58万亿元,到2035年,乐观情景、中性情景下产业规模分别为31.94万亿元⑧、19.96万亿元,年复合增长率分别为18%、13%。分模式看,2035年,乐观情景下三类养老模式规模将分别达到28.75万亿元、2.24万亿元和0.96万亿元,中性情景下将分别为17.79万亿元、1.4万亿元和0.6万亿元。分领域看,首要是食品、医疗保健消费较大,占比分别约为45%和20%;文化娱乐与教育、家庭设备与服务、老年服饰等产业规模占比分别为10%、9.1%和5%。

表8 2023—2035年养老消费规模测算(万亿元)

注:1.假设企业库存销售比为20%,则可以将消费规模粗略转化为产出规模(保守口径)。

2.2023年的人均可支配收入约为3.9万元,假设2035年的人均可支配收入相比2023年翻一番。

养老产业规模的快速增长将带动金融需求的显著增长。按照2023年社会融资规模占GDP的比例粗略估算,截至2035年,乐观情景、中性情景下养老产业的融资规模将分别达到9万亿元、5.6万亿元。

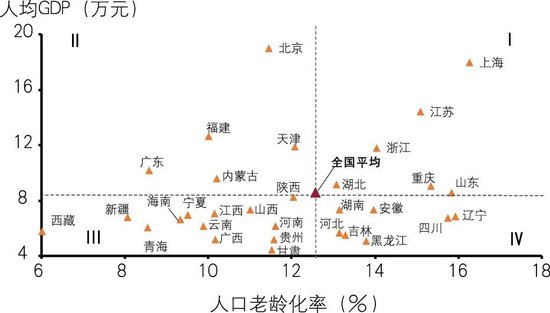

部分地区养老产业金融需求较为突出。养老产业作为服务行业,客群、场地、人员具有明显的区域属性。为了对比各省(区、市)养老产业发展潜力,选择两个量化指标:一是老龄化率(65岁以上人口占比),代表养老服务需求;二是人均GDP,代表发展养老产业的经济禀赋。按照全国平均水平将各地区分为四类:一是高老龄化、高GDP地区(情景Ⅰ),包括上海、江苏、浙江、山东、重庆、湖北6个省(市)。二是低老龄化、高GDP地区(情景Ⅱ),包括北京、广东、天津、福建、内蒙古5个省(区、市)。三是低老龄化、低GDP地区(情景Ⅲ),包括陕西、河南、贵州、甘肃等13个省(区)。四是高老龄化、低GDP地区(情景Ⅳ),包括辽宁、吉林、黑龙江、四川、安徽等7个省(见图3)。

图3 各地区养老产业金融发展潜力分析 数据来源:国家统计局。其中,各地区老龄化率取自第七次人口普查数据。

图3 各地区养老产业金融发展潜力分析 数据来源:国家统计局。其中,各地区老龄化率取自第七次人口普查数据。

对比发现:情景Ⅰ地区的养老需求最迫切、经济支撑最强,是养老金融服务的首要选择;情景Ⅱ地区虽然老龄化略低,但经济支撑较强,也是养老金融服务的重要方向;情景Ⅲ、Ⅳ地区经济支撑都较弱,开展养老金融服务可能需要更多考虑政策支持等因素。

轻重资产结合逐渐成为主流模式。不管是重资产为主的高端养老社区,还是轻资产为主的康养护理等业务,都在谋求轻重结合的业务模式,康养结合是其典型代表。这为养老产业带来更多融资选择:一是重资产项目盘活需求,带动REITs等业务机遇;二是轻资产业务规模化发展,或重资产项目并购,带动权益融资需求;三是轻资产项目向轻重结合转型,有利于打通债权融资通道。

关于银行做好养老金融服务的几点建议

银行作为我国金融体系的重要组成部分,是养老金融的重要参与者。本章在前文分析基础上,将研究视角聚焦到银行业,为银行机构做好养老金融服务提供策略和建议。

以企业年金和个人养老金为重要突破口,强化养老金全价值链金融服务

由于第一支柱和职业年金的市场发展较为成熟,针对性的金融服务也相对饱和。未来,银行机构可锚定企业年金和个人养老金两大潜力市场,打造覆盖养老金全价值链的综合金融服务。

分层分类开展企业年金营销服务。一是争取大中型优质客户。针对央企、国企、上市公司以及大型民企等头部企业,通过贷款、债券、股权、投资等综合服务深化银企关系,争取企业年金受托、托管、投资管理等业务资格。二是拓展以中小企业为主的增量市场。在发力拓展中小企业年金市场的同时,紧盯可能出台的自动加入、简易办理等政策,前瞻做好制度、流程、产品等准备工作,确保及时抓住政策机遇。

聚焦重点地区,着力营销中高群体的个人养老金业务。一是全力营销个人养老金账户。个人养老金账户是第三支柱的扎口,对开展个人养老金业务至关重要。建议紧盯中高收入群体,加大养老金账户营销力度,确保在市场扩张中占得先机。二是拓展第三支柱综合服务。以个人养老金账户为基础,做好账户管理、产品开发、投资管理、咨询服务等全方位金融服务,打造第三支柱综合服务方案。

强化第二、第三支柱联动服务,打造一体化服务优势。第三支柱客户与第一、第二支柱有较大重合度,加之未来政策面可能打通第二、第三支柱,实现养老金资产在不同账户间流通,需要推动针对各支柱的单一服务向综合金融服务转换。建议强化第二、第三支柱的交叉营销,以第二支柱的优质金融服务,批量带动第三支柱的开户、缴费、支付结算等各项服务。

以加大差异化金融产品供给、优化适老金融服务为两大抓手,扎实做好养老服务金融

针对活力青年人、中生代、老年人、高龄老年人等不同年龄阶段,以及普通人群、高净值人群等不同财富水平群体的养老金融服务需求,提高差异化产品供给能力,深化适老金融服务,提升养老服务金融的适配度。

分层分类开展产品创新。针对进入备老阶段的中生代群体,强化特定养老储蓄、养老理财、养老目标基金、商业养老保险等产品供给,加大市场优质养老产品代销推广力度,打造广泛覆盖的养老金融产品体系。针对活力老年人群体,加强存款、理财等高流动性产品供给,满足老年人消费需求。针对高龄老年人群体,积极创新财富传承类金融产品。

积极开展养老咨询业务。针对具有较强咨询类需求的群体,加大养老顾问类服务供给。建议强化与备老、养老客户互动,建立集客户年龄、健康、风险偏好、养老资产等信息于一体的养老客户画像,有效挖掘客户养老服务需求。在此基础上,基于财富水平、年龄阶段、风险承受能力等要素,为客户提供投资规划、遗产规划等定制化服务方案。

推进服务渠道适老化、无障碍化改造。加强网点渠道适老化改造,打造敬老服务专区,完善柜台、座椅、业务系统等软硬件设施,优化老年客户现场、上门服务流程,不断做优老年客户服务体验。推动网络终端、智能设备适老化改造,通过开发关爱模式,增加大字模式、语音辅助、一键求助等功能,提升老年群体数字化适应能力。

聚焦重点区域、重点细分产业,创新服务方式支持养老产业重点领域的发展

针对居家、社区、机构三类养老模式,以及服装、食品、居住、交通、家庭设备与服务等养老细分产业,针对性地做好金融服务供给。

突出对重点养老场景的金融服务。从不同模式看,居家养老未来可能覆盖90%的老年人群,是养老产业的主流模式,建议聚焦居家养老,及其上下游的监护设备制造、基本照护、餐饮服务、医疗保健等金融服务。同时有效满足社区养老改造、养老机构建设等金融需求。从细分领域看,聚焦老年膳食、照护、保健品、养老机构建设、老年教育娱乐等重点场景,优先选择规模化的头部企业加强金融合作。

聚焦重点区域进一步深化金融服务。优先选择高老龄化、高GDP地区,以及低老龄化、高GDP地区开展养老产业金融服务。对于其他地区,综合考虑地方政策支持等因素,有序做好养老产业金融供给。

多渠道支持养老产业的各类融资需求。一是加大债权融资支持力度。对重资产项目,通过银团贷款、债券等方式加大债务资金支持。对轻资产项目,开发应收账款、动产、知识产权、股权等抵质押贷款等创新产品,打通债务融资通道。二是通过REITs等业务支持养老资产盘活。在养老资产尚未纳入REITs政策试点的情况下,围绕重点地区、大型企业的核心养老社区资产,创新开展类REITs等业务,助力盘活存量资产。三是以多渠道权益融资支持重点企业规模化发展。聚焦康养结合等战略新兴产业,开展股权直投、产业基金、并购重组、投贷联动等融资服务,支持优质企业规模化发展。针对企业上市融资需求,开展上市顾问、战略配售、定增直投等服务。四是以综合服务打造养老金融生态。立足银行客户优势,以保险、信贷、理财、基金、顾问等综合服务为抓手,接入外部养老社区、健康管理、居家养老等养老服务提供商,打造银行系养老金融生态。(本文仅代表作者个人观点,与所在单位无关)

① 目前参与的主要是大型企业,小企业因流程复杂、财务负担重等原因,参与意愿较低。

② 《关于推动个人养老金发展的意见》规定:个人养老金账户资金购买符合规定的银行理财、储蓄存款、商业养老保险、公募基金等产品,金融机构和金融产品由监管部门筛选确定,个人自主选择。

③ 数据来源:《Global Wealth Databook 2022》、中国人民银行《2019年中国城镇居民家庭资产负债情况调查》等数据。

④ 由于现有参保人数只有约3000万人,增长空间巨大,需要政策面的强力推动。

⑤ 日本作为东亚国家,与中国在养老文化等方面较为接近,故将其作为参照系。

⑥ 按照国家卫健委的数据,我国养老产业呈“9073”格局,即居家、社区、机构养老的老年人占比分别为90%、7%、3%。

⑦ 我国当前养老金替代率约为35%,美国替代率约为80%。假设2035年养老金替代率至少达到50%,乐观情况下可达到80%。

⑧ 这一估计与国家信息中心经济预测部的预测较为接近。

作者:中国农业银行办公室 段志明

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:曹睿潼 通媒网软文推广